Nielsen Sports, le leader français et mondial des études et du conseil data-driven dédiés au sport, vous propose un éclairage sur le marché du sponsoring sportif en France et revient en chiffres sur les évolutions et les changements constatés entre 2012 et 2022.

Le sponsoring, toujours mieux perçu par le grand public

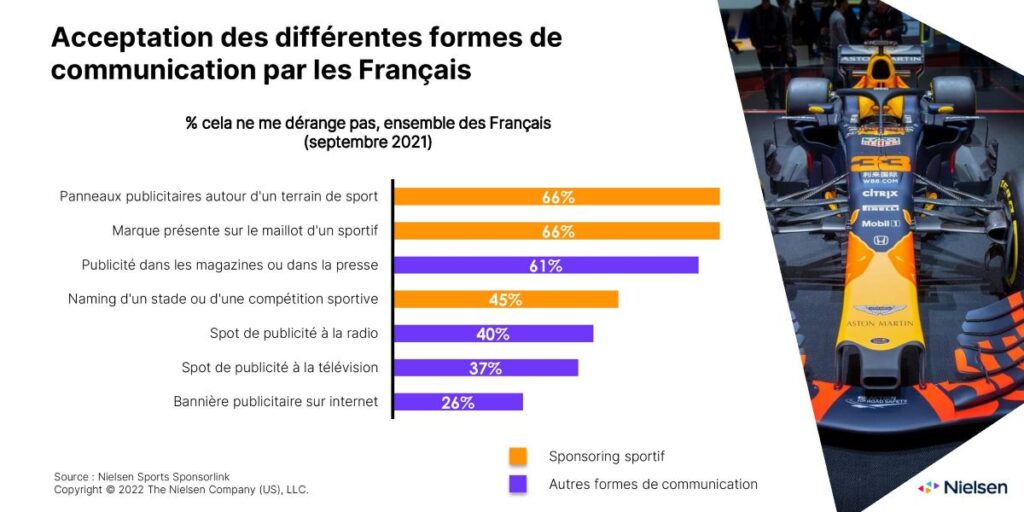

Le sponsoring sous ses différentes formes bénéficie d’une très bonne image auprès des Français, notamment en comparaison aux autres formes de communication plus classiques comme les spots de publicité, l’affichage urbain ou les bannières sur internet.

Ainsi, on observe un bonus d’acceptation moyen de 16 points en faveur du sponsoring par rapport à la publicité à la télévision, aux bannières sur internet ou à la communication sur les réseaux sociaux.

La présence d’une marque sur le maillot d’un sportif ou sur des panneaux publicitaires autour d’un terrain de sport est largement acceptée par les Français (avec un score de 66%, soit 2 Français sur 3). Quant à la perception du naming, celle-ci a fortement augmenté entre 2012 et 2019 passant d’un taux d’acceptation de 24% à 45% (+21 points). Il s’agit de la progression la plus importante parmi l’ensemble des formes de communication testées dans nos baromètres d’opinion.

A contrario, entre 2012 et 2019, les formes dites « traditionnelles » de publicité ont connu une baisse de leur acceptation par le public, notamment la publicité à la télévision (-10 points) et les bannières sur internet (-3 points).

Une forte inflation observée depuis 10 ans pour les principaux accords de sponsoring en France

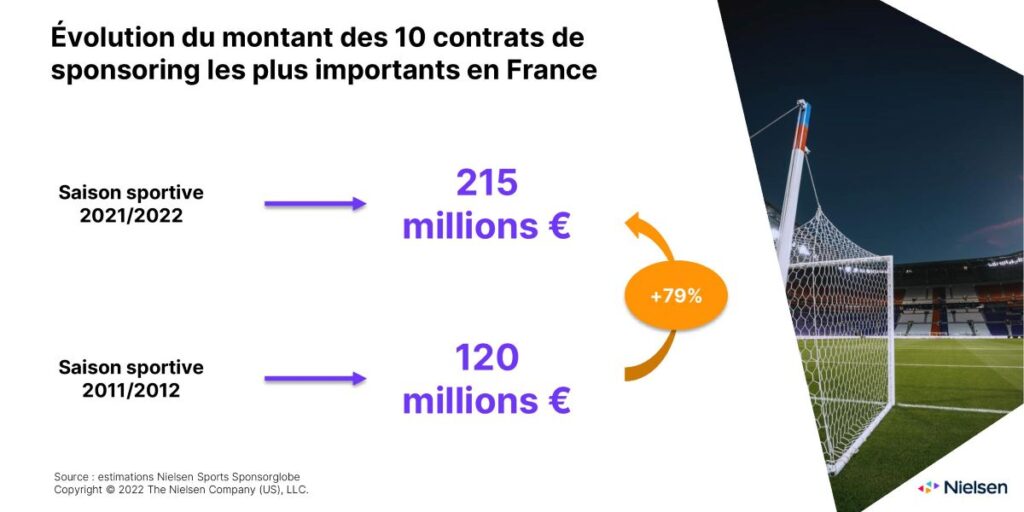

Probablement convaincus par la bonne perception et les bénéfices du sponsoring, les annonceurs investissent massivement, et de plus en plus, notamment auprès des ayants droit les plus prestigieux comme le prouve la forte inflation constatée sur la dernière décennie en ce qui concerne les principaux contrats.

En effet, hors équipementiers, les 10 contrats les plus importants en France représentent cette saison un total estimé à 215 millions € contre 120 millions € lors de la saison sportive 2011/2012 soit une augmentation de près de 80% en 10 ans.

Cette tendance s’explique notamment par la hausse des tickets d’entrée sponsoring du Paris Saint-Germain (ALL, Goat, Gorillas…), les signatures des premiers partenaires premium de Paris 2024 (BPCE, EDF…) et par le développement de plusieurs accords de naming dont celui de la Ligue 1 avec Uber Eats ou encore le renouvellement de contrats historiques (BNP Paribas avec Roland-Garros…).

Un top 10 des sponsors les plus associés au sport français en notoriété spontanée relativement stable lors de la décennie écoulée

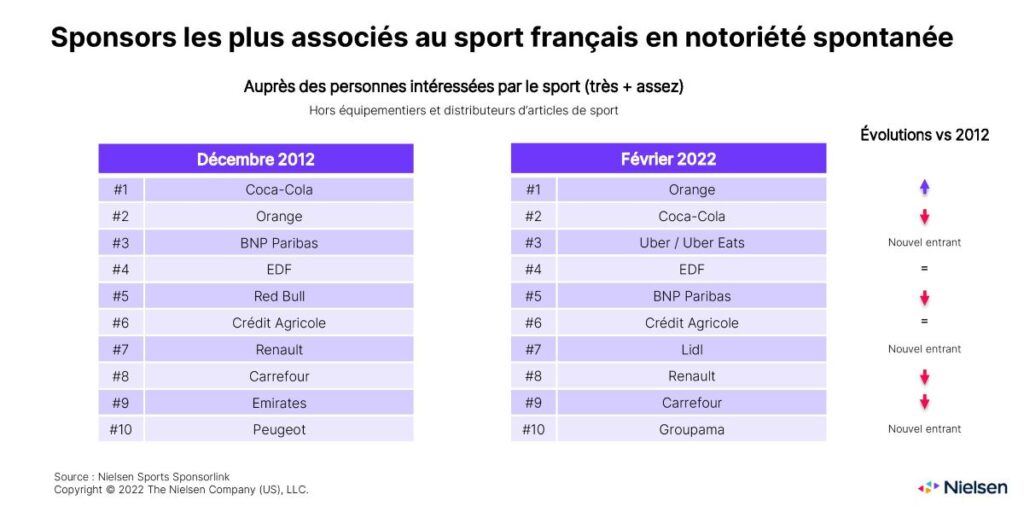

Les marques qui investissent dans le sponsoring sur le long terme auprès d’ayants droit puissants permettent d’être fortement associées au sport dans l’esprit des personnes intéressées par le sport au sens large.

Lorsqu’on se penche sur la mémorisation spontanée des sponsors du sport français, on observe un quasi statu quo aux premières places, puisque 5 des 6 marques les plus citées spontanément par les intéressés sport fin 2012 le sont également en ce début d’année 2022. Les 2 premières places restent inchangées : Orange s’impose comme le partenaire le plus indissociable du sport français en 2022 devant Coca-Cola (premier en 2012).

3 marques font leur entrée dans le top 10 par rapport à 2012 : Uber Eats qui profite d’une stratégie sponsoring ambitieuse dans le football pour être sur le podium des partenaires les plus associés au sport, Lidl qui a choisi de miser sur le cyclisme et surtout à travers le handball, et enfin Groupama (voile, naming du stade de l’Olympique Lyonnais, équipe de cyclisme, ASM Clermont, Stade Français Paris…).

A noter que Carrefour est toujours présent dans ce classement malgré un arrêt des investissements sponsoring de l’enseigne de grande distribution en 2018 (anciennement partenaire de la Fédération Française de Football (FFF) et du Tour de France notamment). Toutefois, le groupe de grande distribution vient de faire un retour remarqué dans le sponsoring sportif en tant que Partenaire Premium de Paris 2024.

Le sponsoring, une source de revenus en croissance pour les clubs professionnels des principaux championnats français

Ces investissements en hausse de la part des marques se présente comme une aubaine pour les ayants droit, notamment les clubs professionnels qui ont su tirer profit de cette manne financière importante de leur modèle.

On observe, par exemple, une progression des recettes sponsoring des clubs de Ligue 1 Uber Eats et de Ligue 2 BKT. En prenant en compte les partenaires du Paris Saint-Germain et leurs montants jamais atteints dans l’histoire du football français, la croissance est impressionnante et se chiffre à +129% entre les saisons sportives 2011/2012 et 2019/2020, mais toujours à 13% sans le club parisien.

Les clubs de rugby (TOP 14 et PRO D2) font presque jeu égal avec leurs homologues du football (hors Paris Saint-Germain) puisque les recettes issues des partenaires connaissent une nette hausse sur la période observée (+55% à 211 millions €).

Les principaux clubs de basket français (Betclic Elite et Pro B) voient également leurs revenus sponsoring augmenter avec une croissance de 34% en 9 saisons sportives.

Un marché du sponsoring qui rebondit et voit émerger de nouveaux secteurs après l’impact du Covid

Malgré ces investissements importants et pérennes de la part des annonceurs, le marché du sponsoring sportif a été impacté par la crise de la Covid-19, subie de plein fouet à partir de mars 2020. Nielsen Sports estime à 9% la baisse en volume du marché du sponsoring sportif en Europe entre 2019 et 2020. Le recul s’est avéré encore plus net en France, ce qui s’explique notamment par l’arrêt des compétitions professionnelles et amateurs en mars 2020.

Cependant, on assiste depuis peu à l’apparition de nouveaux entrants, manifestation de nouveaux modes de consommation dont l’apparition aura été accélérée par le Covid, comme les services de livraison de repas ou de courses (Getir, Gorillas…), les solutions/logiciels de visiophonie / CRM (TeamViewer, Sales Force…), les plateformes de revente de voiture en ligne (Cazoo, Autohero, CarNext…) mais également à la forte concurrence que se livrent les principaux acteurs des paris en ligne.

La reprise du marché du sponsoring est également symbolisée par l’émergence des principaux acteurs de la crypto monnaie ou des NFT (crypto.com, eToro, Socios, Sorare…). Entre 2019 et 2021, le nombre d’accords de sponsoring entre ayants droit et acteurs des cryptomonnaires / blockchain / NFT a été multiplié par 11 selon Nielsen Sports. Et cela va continuer puisque les investissements sponsoring de ces acteurs connaîtront une croissance de près de 800% entre 2021 et 2026 d’après notre rapport des tendances du marketing sportif 2022 de Nielsen Sports.

D’après la base de données Nielsen Sports Sponsorglobe, 37% des 500 accords de sponsoring les plus importants au niveau mondial en 2021 concernaient les 3 secteurs d’activités suivants : services financiers, agroalimentaire et industrie automobile contre 44% en 2015 pour ces 3 mêmes secteurs.

Si vous voulez en savoir plus sur les tendances 2022 du marketing sportif, vous pouvez consulter notre dernier rapport ici : https://nielsensports.com/fans-are-changing-the-game-2022-global-sports-marketing-report/

—

Sources utilisées pour cet article :

- Sponsorlink, baromètre trimestriel de Nielsen Sports depuis 2012 (1 000 Français représentatifs de la population française selon la méthode des quotas)

- Sponsorglobe, base de données des accords de sponsoring au niveau mondial

- Rapports DNCG, DNACG et DNCCGCP

- Rapport Nielsen Sports “Fans are changing the game” sur les tendances du marketing sportif au niveau mondial